Depuis début mars, les faillites puis les rachats de la banque américaine Silicon Valley Bank (SVB) et du Credit Suisse en Europe, respectivement par First Citizens et UBS, ont fait resurgir le spectre de la crise financière de 2008. La garantie des dépôts bancaires par les autorités, bien qu’elle ait réussi pour l’instant à calmer la pression sur ces banques, ne constitue pour l’instant qu’une mesure temporaire. Le problème du système bancaire est plus profond : il concerne l’inversion de la structure de la courbe des taux.

La courbe des taux représente le niveau des taux d’intérêt à différentes échéances, de court terme au long terme, pour un même emprunteur. En règle générale, plus les échéances sont longues, plus le taux d’intérêt est élevé.

Que se passe-t-il donc lorsque la courbe des taux est inversée et qu’il devient plus cher d’emprunter à court terme ? Les banques doivent alors remettre la courbe des taux à l’endroit en augmentant le taux d’intérêt sur l’argent prêté tout en maintenant les taux des comptes de dépôt, à long terme, à un niveau très bas. Les investisseurs et les épargnants, surtout dans les pays anglo-saxons, retirent alors leurs liquidités bancaires pour les investir ailleurs.

Cela conduit à un tarissement des dépôts pour les banques, qui doivent vendre leurs actifs en urgence (pour la plupart des obligations souveraines bien notées) subissant ainsi des pertes importantes.

Face à ce problème, les banques centrales pourraient faire une pause, voire inverser, leurs politiques monétaires restrictives de hausse des taux d’intérêt en place depuis le début de l’année 2022 pour lutter contre l’inflation. Cela permettrait aux banques commerciales de souffler un peu et d’ajuster leur bilan.

Mieux que l’or

Dans ce contexte tumultueux, le bitcoin endosse un rôle d’actif de réserve, quelques mois seulement après la faillite de la plate-forme d’échange FTX et la crise des cryptomonnaies qui s’en est suivie. Depuis le début de l’année, le cours du bitcoin a augmenté de 65% et de plus de 30% depuis la faillite de la Silicon Valley Bank confirme ce renouveau pour le bitcoin.

Le bitcoin performe ainsi sur la période mieux que l’or, valeur refuge historique, dont la once a connu une hausse d’environ 7% depuis janvier et près de 9% depuis début mars.

Cet écart s’explique notamment par l’adoption récente de la cryptomonnaie par les investisseurs institutionnels (banques, compagnies d’assurance, caisses de retraite, fonds communs de placement, etc. qui investissent à grande échelle et à long terme), puisqu’ils seraient à l’origine de 85% des achats de bitcoins de ces derniers mois.

En outre, le bitcoin a été créé à la fin de la crise financière de 2008-2009 en réponse aux problèmes de faillites bancaires et à la politique inflationniste de création monétaire des banques centrales.

L’impression monétaire par les banques centrales crée en effet de l’inflation et détruit le pouvoir d’achat de nos monnaies au fil du temps. Garder notre argent à la banque n’est donc pas rentable économiquement et est en outre extrêmement risqué en cas de faillite bancaire. Au contraire, le bitcoin n’est contrôlé par personne, ses échanges sont décentralisés et son code inaltérable.

L’offre limitée de la cryptomonnaie, qui ne peut être minée qu’à hauteur de 21 millions de bitcoins, souligne sa nature non inflationniste et en fait l’un des actifs les plus rares qui soient. De plus, contrairement à d’autres biens rares comme l’or, il est facile à stocker et à transférer (pas besoin de croquer une pièce pour payer sa baguette à la boulangerie), tandis que son coût de stockage demeure nettement plus faible.

Facteurs favorables

Le bitcoin est aussi soutenu par une vaste communauté de hodlers, croyants purs et durs en la philosophie de la finance décentralisée, qui investissent à long terme sur le bitcoin. Actuellement, 78% de l’offre de bitcoins est détenue depuis plus de 6 mois.

Currently at the greatest divergence of LTH vs. STH of #bitcoin supply ever.

LTHs 78% vs 22% STHs

Sell pressure is minimal from 15 million coins pic.twitter.com/wGORJngXlt

— James V. Straten (@jimmyvs24) February 1, 2023

En outre, cette communauté est soutenue dans les médias sociaux par d’éminents influenceurs tels que Changpeng Zhao, le PDG de Binance, ou Michael Saylor, le PDG de Microstrategy, dont l’entreprise détient actuellement dans son bilan 138 955 bitcoins d’une valeur d’environ 3,88 milliards de dollars.

Enjoy the Ride. pic.twitter.com/GfaP9r0yDo

— Michael Saylor⚡️ (@saylor) March 28, 2023

Dans le cadre d’une plus grande stabilité du cadre réglementaire autour des cryptomonnaies, des actions judiciaires pourraient également obliger la Securities and Exchange Commission (SEC), le gendarme boursier des États-Unis, à approuver la création de fonds négociés en bourse (ETF) de bitcoins au comptant, ce qui favoriserait d’autant plus l’adoption de la cryptomonnaie.

Malgré ses avantages potentiels en tant que monnaie, le bitcoin pose cependant des problèmes évidents qui freinent actuellement son adoption. On peut citer sa forte volatilité, la réticence de la société à l’adopter parmi les générations plus âgées et son impact important sur l’environnement.

Un problème économique plus profond est, de manière intéressante, ce qui soutient sa valeur : le fait que nous pouvons avoir un maximum de 21 millions de bitcoins en circulation. Car à mesure que l’activité économique (et donc la demande) augmente, il faudrait pouvoir ajuster l’offre de bitcoin pour éviter la volatilité de son cours. Par ailleurs, de nombreux économistes affirment qu’il est judicieux d’émettre davantage de monnaie en cas de crise, comme lors de la crise financière de 2008.

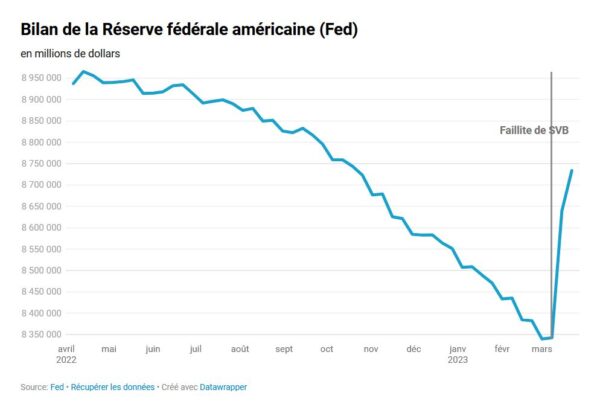

Néanmoins, beaucoup d’éléments plaident en faveur d’une appréciation du cours du bitcoin dans les prochains mois. Celui-ci pourrait enfin bénéficier d’un coup de pouce indirect des banques centrales. Face au risque de contagion de la faillite SVB, la Réserve fédérale américaine (Fed) a par exemple rapidement procédé à des rachats de titres, relançant son bilan à la hausse après des mois de dégrossissement.

Si les banques centrales renouent durablement avec les politiques accommodantes, les nouvelles liquidités injectées pourraient propulser le bitcoin vers de nouveaux sommets. Les chiffres de l’inflation et du chômage, dont dépendra la politique de la banque centrale, auront donc un effet indirect sur le cours de la cryptomonnaie.![]()

Article écrit par Jean-Philippe Serbera, Associate professor in Finance, ESC Pau et Alexander Tziamalis, Senior Lecturer in Economics, Sheffield Hallam University

Cet article est republié à partir de The Conversation sous licence Creative Commons. Lire l’article original.

Comment pouvez-vous nous aider à vous tenir informés ?

Epoch Times est un média libre et indépendant, ne recevant aucune aide publique et n’appartenant à aucun parti politique ou groupe financier. Depuis notre création, nous faisons face à des attaques déloyales pour faire taire nos informations portant notamment sur les questions de droits de l'homme en Chine. C'est pourquoi, nous comptons sur votre soutien pour défendre notre journalisme indépendant et pour continuer, grâce à vous, à faire connaître la vérité.